Японские свечи: Графический анализ финансовых рынков - Стив Нисон Страница 8

Японские свечи: Графический анализ финансовых рынков - Стив Нисон читать онлайн бесплатно

Ознакомительный фрагмент

На рисунке 4.8 также видна двойственная природа этих свечей. В середине апреля появление повешенного предупредило об окончании ралли, стартовавшего с бычьего молота 2 апреля. Кроме того, в середине марта на графике сформировалась свеча, которую можно считать разновидностью повешенного. Тело у нее находится в верхней части дневного диапазона, верхняя тень почти отсутствует, а нижняя хотя и довольно длинная, но не превышает длину тела в два раза. Медвежий характер этого сигнала подтвердило то, что на следующий день торги завершились на отметке ниже предыдущей цены закрытия. Как видно на графике, восходящая тенденция после этого прервалась, то есть сигнал оказался верным, хотя повешенный и отличался от идеала. Все-таки инструменты свечного анализа, как и других графических методов, подчиняются определенным закономерностям, а не строгим правилам. Данный пример показывает, что длина нижней тени у повешенного необязательно должна быть вдвое больше тела, чтобы свеча служила сигналом разворота. Однако чем длиннее нижняя тень, тем совершеннее будет модель.

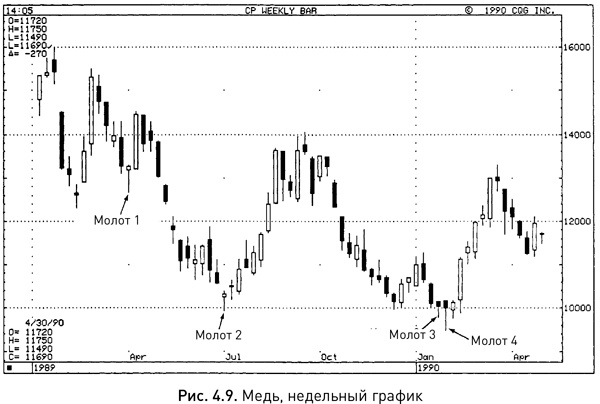

На рисунке 4.9 вы найдете серию бычьих молотов, обозначенных номерами от 1 до 4 (свеча 2 считается молотом, несмотря на наличие у нее крохотной верхней тени). Обратите внимание на сигналы к покупке, появившиеся в начале 1990 г. Накануне цены обновляли минимумы, достигнув отметок июля 1989 г. – периода, когда на графике образовался молот 2. На какое-то время мяч оказался в руках медведей, однако нисходящая тенденция не получила продолжения: два бычьих молота (3 и 4) указывали, что медвежья атака не удалась и быки перехватывают инициативу. У молота 3 длина нижней тени не превышала тело в два раза, как требуется, однако вслед за ним на графике возник более совершенный молот 4, который подтвердил высокую вероятность разворота рынка в основании.

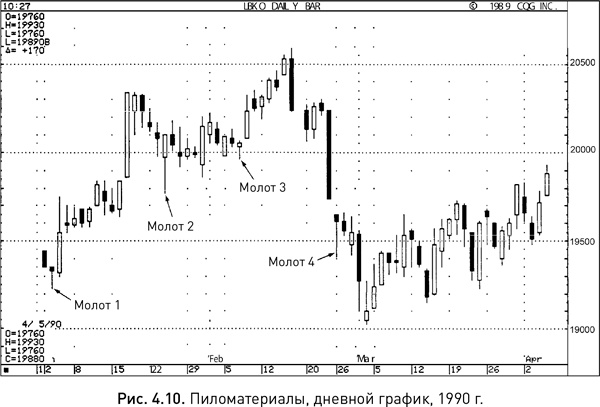

На рисунке 4.10 молоты 1 и 3 являются основаниями, а молот 2 сигнализировал о завершении нисходящего тренда и начале бокового движения. А вот молот 4 не сработал. В этой связи я хотел бы обратить внимание на важную особенность всех графических моделей, о которых говорится в этой книге: их всегда следует рассматривать с учетом предыдущей динамики цен. Посмотрите еще раз на молот 4: накануне на графике появилась свеча с чрезвычайно ярко выраженным медвежьим признаком – длинным черным телом со срезанными вершиной и основанием. Торги начались на максимальных отметках дня и завершились на минимальных, что свидетельствовало о набирающем силу движении вниз. Кроме того, молот 4 пробил старый уровень поддержки от 24 января, и это тоже служило медвежьим сигналом. Учитывая оба этих фактора, стоило дождаться подтверждения того, что быки вновь контролируют ситуацию, прежде чем реагировать на молот 4. Например, таким подтверждением послужила бы белая свеча на следующий день с ценой закрытия выше, чем у молота.

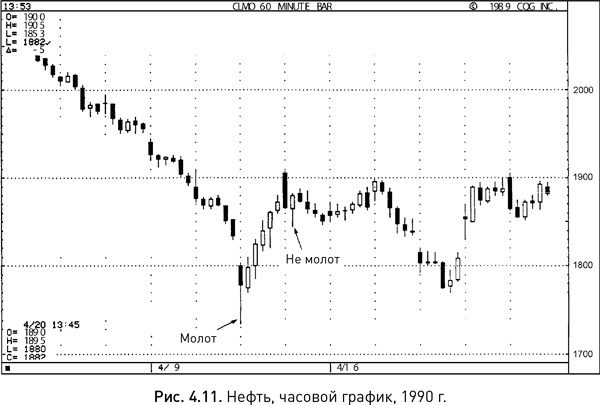

Внутридневные свечные графики строятся аналогично дневным и недельным. Например, часовые свечи отражают максимумы, минимумы, цены открытия и закрытия каждого часа. Рассмотрите внимательно молот на рисунке 4.11, возникший в первый час торгов 11 апреля. Как и молот 4 на рисунке 4.10, он образовался после гэпа вниз, но в данном случае за ним последовала белая свеча с ценой закрытия выше, чем у самого молота, что подтвердило завершение нисходящего тренда.

Еще одна свеча, напоминающая молот, сформировалась на этом графике 12 апреля. Однако не стоит забывать, что молот – это модель разворота в основании, то есть он образуется тогда, когда на рынке существует нисходящий тренд, пусть даже незначительный. В данном случае такого тренда не было, поэтому молотом эта свеча не является. Ее нельзя считать и повешенным, ведь тогда она должна была бы предвещать завершение восходящей тенденции и возникнуть вблизи максимальных отметок предыдущей черной свечи. Этого также не произошло.

На рисунке 4.12 вы найдете классический пример молота – без верхней тени, с маленьким телом и длинной нижней тенью, во много раз превышающей размеры тела. Эта свеча образовалась в результате длительного снижения, которое началось несколькими месяцами ранее, и успешно предсказала его окончание.

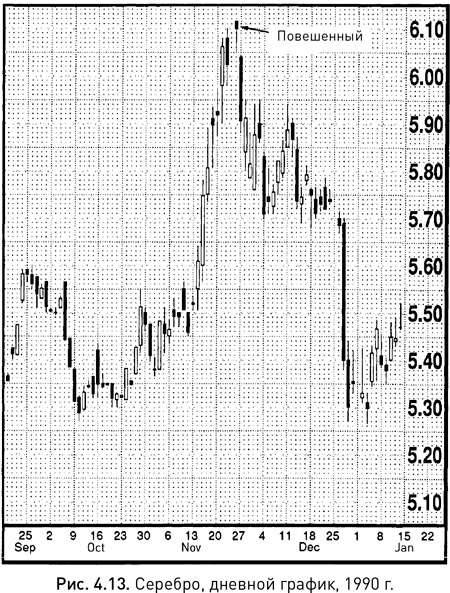

На рисунке 4.13 приведен идеальный пример повешенного. В момент его возникновения рынок открылся с гэпом вверх и обновил максимумы, но уже на следующий день торги начались с гэпа вниз, и все, кто совершал покупки по ценам предыдущего открытия или закрытия, остались с убыточными позициями.

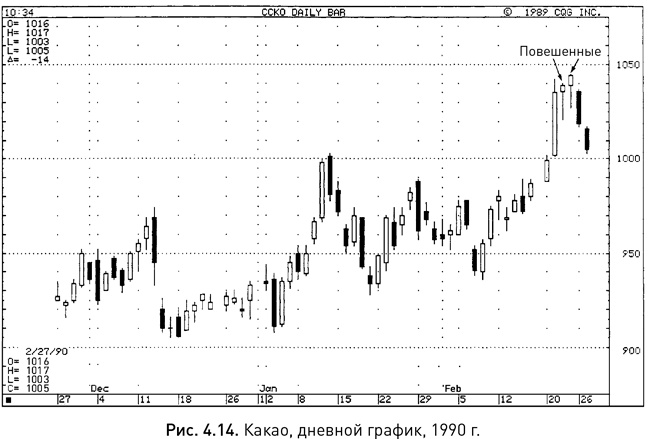

На рисунке 4.14 ралли, продолжавшееся с начала февраля, прервалось после появления двух идущих друг за другом повешенных. Этот график доказывает важность дополнительных сигналов для подтверждения смены сложившегося тренда. Одним из таких сигналов, напомню, служит открытие рынка на следующий день на отметке ниже тела повешенного. Обратите внимание, что после возникновения первого повешенного ближайшие торги начались выше его тела, то есть подтверждающего сигнала не возникло. А вот за вторым повешенным последовало подтверждение: цена открытия оказалась ниже его тела, и поле этого рынок двинулся вниз.

Рисунок 4.15 иллюстрирует еще один способ убедиться, что рынок действительно готов к снижению, – проверить, не идет ли следом за повешенным черная свеча, у которой цена закрытия ниже, чем у повешенного. Так, свечи 1, 2 и 3 представляют собой серию повешенных. Однако в первых двух случаях отсутствие подтверждающих сигналов свидетельствовало о том, что восходящая тенденция остается достаточно сильной. А вот после повешенного 3 сформировалась черная свеча: хотя открылся рынок практически на прежнем уровне, цена закрытия оказалась уже гораздо ниже, поэтому все, кто совершал покупки неделей ранее, ушли в минус.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии