Инвестиционный портфель Уоррена Баффета. Как Уоррен Баффет выбирает акции и вкладывает в них деньги - Дэвид Кларк Страница 5

Инвестиционный портфель Уоррена Баффета. Как Уоррен Баффет выбирает акции и вкладывает в них деньги - Дэвид Кларк читать онлайн бесплатно

Ознакомительный фрагмент

Возраст имеет еще один важный аспект. Он позволяет судить о предсказуемости доходов. Если продукт типа кока-колы завоевал в стране популярность, то поток доходов от него становится довольно стабильным, а будущее компании предсказуемым. Для Уоррена возраст компании и постоянство ее доходов являются хорошим признаком наличия долгосрочных конкурентных преимуществ.

Стабильная доходность

Компания, обладающая долгосрочными конкурентными преимуществами, будет иметь стабильные доходы на протяжении многих лет. Для этого у нее есть прочные экономические предпосылки. Уоррен обнаружил, что если у компании не наблюдается стабильности доходов, то это, как правило, свидетельствует о том, что долговременные вложения средств в нее не принесут ожидаемой прибыли. Давайте рассмотрим историю компаний из инвестиционного портфеля Уоррена за последние десять лет.

История доходов

Уоррен знает, что одним из главных отличительных признаков компании, обладающей долгосрочными конкурентными преимуществами, является постоянство ее доходов за последние десять лет с тенденцией к повышению.

Ему также известно, что если статистика доходов выглядит хаотично, то фирма, скорее всего, производит продукт так называемого «сырьевого» типа, не имеющий брендовой идентификации. Такая фирма конкурирует на рынке исключительно за счет цены. Типичным примером может являться продажа пиломатериалов. Однако к этому же классу принадлежат и авиакомпании, конкуренция между которыми также осуществляется главным образом за счет снижения цен на билеты. Вторую категорию составляют компании, хаотичность доходов которых объясняется постоянной необходимостью совершенствовать свою продукцию, чтобы оставаться конкурентоспособными. Сюда относятся многие высокотехнологичные компании, у которых стремительные взлеты сменяются столь же резкими падениями.

В то же время у компаний, обладающих долгосрочными конкурентными преимуществами, показатели доходности за десятилетний период будут выглядеть примерно так же, как у «Procter & Gamble», «Coca-Cola» или «Johnson & Jonson», в которые Уоррен вкладывает деньги.

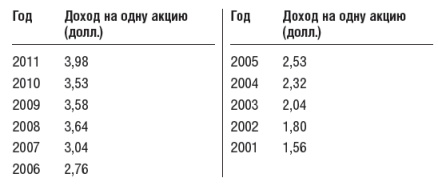

«Procter & Gamble»

С 2001 по 2011 год компания повысила доход, приходящийся на одну акцию, на 134 процента – с 1,56 до 3,98 доллара. Суммарный доход на одну акцию за этот период составил 30,78 доллара. А теперь внимательно взгляните на историю доходности ее акций. Здесь заметна последовательность и повышающаяся тенденция, то есть то, чего ищет Уоррен. Для него это является признаком наличия долгосрочных конкурентных преимуществ.

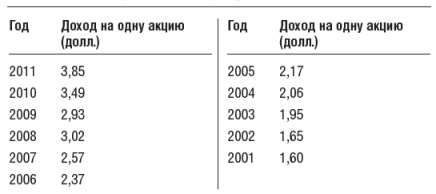

«Coca-Cola»

С 2001 по 2011 год доходность из расчета на одну акцию повысилась на 140 процентов – с 1,60 до 3,85 доллара, а суммарный доход за этот период составил 27,52 доллара. Это очень хороший показатель.

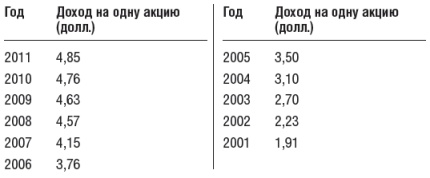

«Johnson & Johnson»

С 2001 по 2011 год доходность из расчета на одну акцию повысилась на 154 процента – с 1,91 до 4,85 доллара. Спада не отмечено ни в одном году. Суммарный доход за этот период составил 40,16 доллара при стабильной восходящей тенденции.

Мы хотим обратить ваше внимание не только на стабильность доходов «Procter & Gamble», «Coca-Cola» и «Johnson & Johnson», но и на их постоянное и равномерное повышение без каких-либо существенных спадов по годам.

Давайте теперь сравним эти цифры с историей доходов нескольких крупных и хорошо известных компаний, не обладающих долгосрочными конкурентными преимуществами. Это авиакомпания «United Continental», автопроизводитель «Ford Motor» и изготовитель компьютерных микрочипов «Advance Micro Devices». Все они продают свою продукцию и услуги на рынках, для которых характерен высокий уровень конкуренции. В связи с этим показатели доходности этих компаний очень неоднородны, а это значит, что вложения в их акции в долгосрочной перспективе не обеспечат инвесторам стабильных прибылей.

«United Continental Holdings» – авиакомпания мирового класса с годовым оборотом 36 миллиардов долларов

В период с 2001 по 2011 год она демонстрировала неоднородность доходов, а в общем итоге умудрилась принести убыток в размере 107,65 доллара из расчета на одну акцию. Таких доходов не пожелаешь даже злейшему врагу.

Теперь взглянем на «Ford Motor Company»

В период с 2001 по 2011 год доходы компании также распределялись по годам весьма неравномерно, а общие потери для акционеров составили в целом по 10,10 доллара на одну акцию. Это не так плохо, как у «United», но на такие «доходы» все равно не пошлешь ребенка учиться в колледж.

«Advance Micro Devices Inc.»

В период с 2001 по 2011 год «Advance Micro Devices», конкурирующая с компанией «Intel» в производстве микропроцессоров для компьютеров, демонстрировала хаотичную картину прибылей. Точнее говоря, прибыль она получила только по итогам четырех лет из десяти, а ее общие потери из расчета на одну акцию составили 11,92 доллара.

Читая сегодня эти строки, даже без учета текущей стоимости акций вы можете сами решить, какие из них способны сделать вас богаче через десять лет. Будет ли это «Johnson & Johnson» или «United Continental Airlines», «Сoca-Cola» или «Ford Motor Company», «Procter & Gamble» или «Advance Micro Devices»?

Нетрудно понять, какие долгосрочные экономические преимущества дают акции «Johnson & Johnson», «Procter & Gamble» и «Coca-Cola». Весь фокус в том, чтобы найти такие замечательные компании и провести их правильную оценку. Это позволит понять, платите ли вы за акцию слишком много или она достается вам за бесценок. Одна из концепций, которые Уоррен использует для оценки компаний, именуется теорией гарантированных облигаций.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии