Камасутра для инвестора - Кирилл Прядухин Страница 4

Камасутра для инвестора - Кирилл Прядухин читать онлайн бесплатно

5 тысяч рублей х 12 месяцев = 60 тысяч рублей в год. Эту сумму получаем за год, не слишком себя урезая.За год мы запаслись финансовой подушкой безопасности примерно на 2 месяца. Ну что ж, это лучше, чем ничего.

➲ ОПРЕДЕЛИТЕСЬ С ПОТРЕБНОСТЯМИ

Чтобы стать финансово независимым, надо определить размер своей финансовой независимости. Для кого-то это миллион долларов, для кого-то – пятьдесят тысяч рублей, если человек решил, довольствуясь малым, наслаждаться жизнью и не тратить время на работу, бизнес и т. д. Поэтому для начала определитесь со своими потребностями: какую квартиру вам надо купить, какую машину, сколько денег вы хотите тратить ежемесячно. Возможно, вам не нужен Bentley, а кому-то это просто необходимо.

➲ ОБОЗНАЧЬТЕ СВОЙ СРОК ВЫХОДА НА ПЕНСИЮ

Как я уже говорил выше, что для кого-то это может быть 60 лет, для кого-то – 35. Когда вы хотите перестать работать?

➲ ИНВЕСТИРУЙТЕ

Откладывая свои деньги просто под подушку, без инвестиций, вы не добьетесь своих целей.

По статистике, мы не знаем, куда уходят 30% наших денег. Радуемся, получая зарплату, но уже через неделю задумываемся: «Когда следующая? Хочу аванс!»

Где брать деньги на инвестиции? Очень многие говорят: «Я и так еле-еле свожу концы с концами, какие еще инвестиции?» Приведем в пример курильщика, который тратит на сигареты примерно 2 300 рублей в месяц. В год это 27 600 рублей. За 30 лет – 828 000 рублей (без учета инфляции). Возьмем эти деньги и отнесем в банк под 10% годовых. Мы накопили за год 27 600 и положили их на счет, а затем ежемесячно добавляем по 2 300 рублей. Накопленный капитал за 30 лет – 5 117 970 рублей. Полученный процент – 4 289 970 рублей.

И это просто 2 300 в месяц, что может позволить себе любая семья, любой бюджет. Возьмем другой пример: 1 доллар в день – это 30 долларов в месяц. При 10% годовых через 56 лет вы получите от банка миллион долларов. Если вы не хотите трудиться на протяжении всей жизни, чтобы разбогатеть, воспользуйтесь этим вариантом.

Если же вы инвестируете не в депозит, а, к примеру, нашли бизнес, недвижимость или акции с доходностью 20% годовых, то вы получите миллион долларов через 32 года.

Соответственно, 10 долларов в день – это 300 долларов в месяц. 10% годовых дадут вам миллион долларов через 34 года. 20% годовых – через 20 лет. Это не фантастические, а вполне реальные доходы. Так инвестировать может каждый.

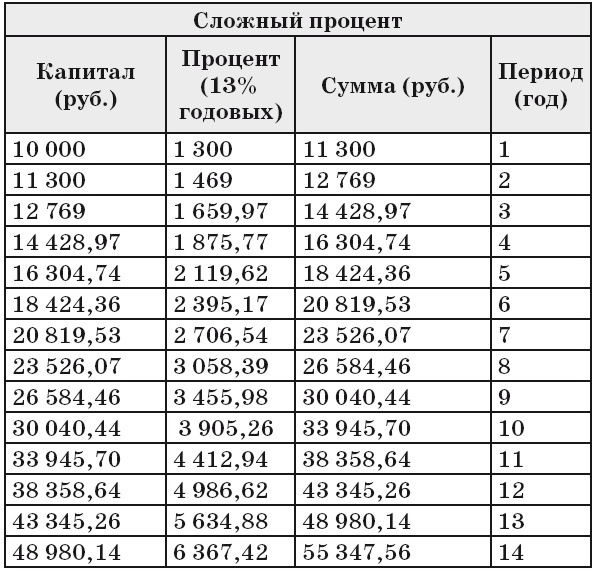

Допустим, мы положили на депозитный счет 10 тысяч рублей на 20 лет с годовой процентной ставкой 13%. Через 20 лет у нас получится 115 230 рублей. Вычитаем инфляцию 10% в год – получаем чистый прирост капитала в 3 раза.

Это и есть пример так называемого «эффекта сложного процента».

Я показал вам доступность инвестирования, простого пути к финансовой независимости. Я не инвестирую в депозит все свои деньги, но храню там свою финансовую подушку безопасности: деньги «на черный день». В идеале этот день никогда не наступит.

Таблица 2.

Расчет сложного процента

Такой продукт, как депозит доступен для всех. Он простой и безопасный (вклад до 700 тысяч рублей застрахован. Сейчас рассматривают законопроект, по которому будут застрахованы вклады до 1 миллиона рублей).

Хотя существует мнение, что депозит невыгоден: «все съедает инфляция». В приведенной выше таблице мы видим, что может сделать обычный депозит.

Из всего вышесказанного напрашивается вывод: ведите личную (семейную) бухгалтерию. Учитывайте каждую копейку.

Записывайте и анализируйте все свои финансовые действия. В конце каждого месяца анализируйте, куда уходят деньги. Сократите расходы по одной статье, сэкономите на другой, и у вас появятся деньги на инвестиции, а в конечном итоге на заветную цель.

✓ Определяем срок покупки квартиры

Ответьте себе на вопрос: когда вам нужна квартира? Сроки определяем исходя из дохода.

✓ Рассчитываем ежемесячную сумму накопления

Посчитайте, сколько вам надо откладывать в месяц, чтобы накопить на квартиру.

✓ Выбираем инструмент для накопления

Выбираем инструмент накопления, исходя из вашей стратегии.

Для чего вам нужна квартира? Если вы покупаете жилье для семьи, выбирайте консервативную стратегию с маленькой, но гарантированной доходностью. Если вы копите на квартиру для сдачи в аренду (для вас это инвестиции), вы можете выбрать более рискованный инструмент для быстрого роста накоплений.

✓ Просчитываем капитализацию и вычитаем инфляцию.

Инфляция на недвижимость («вторичку») в регионах в среднем составляет 3% в год.

Как посчитать капитализацию? Допустим, мы копим деньги на депозите. Вкладываем 10 тысяч в месяц под 10% годовых с ежемесячной капитализацией.

У нас уже начислены проценты (0,8%), и мы получили в конце месяца 80 рублей.

Во второй месяц мы вносим еще 10 тысяч. У нас в банке уже 10 080 + 10 000 = 20 080 рублей. И эти 0,8% теперь умножаются на 20 080 рублей.

Получается эффект снежного кома: чем дольше срок, тем больше денег вы получите. Далее просчитываем все по месяцам и смотрим, какая сумма выходит в конце. Допустим, получается 3 миллиона рублей через 10 лет. Вычитаем инфляцию: 3% х 10 = 30%. Если нужна квартира, которая стоит сейчас 2,5 миллиона, добавляем 30% к этой сумме. Получается, что квартира через 10 лет будет стоить 3 миллиона.

✓ Сопоставляем сумму накопления и срок покупки жилья

Что в итоге? На квартиру нам нужны 3 миллиона, и мы накопили 3 миллиона. Значит, мы добились своей цели.

Есть два пути, чтобы быть счастливым: сокращать наши желания или увеличивать средства… Если ты мудр, ты будешь делать и то, и другое одновременно.

✓ Ведите личную бухгалтерию

Помните: на пути к финансовой грамотности, финансовой независимости, необходимо учитывать каждую копейку! Вы должны знать, сколько денег тратите, а сколько можете инвестировать в год, в месяц, в десять лет и т. д. Начните прямо сегодня. Поверьте, через месяц вы почувствуете эффект.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии