Специальные налоговые режимы: УСНО, ЕНВД, ПНСН, ЕСХН. Как выжать максимум? - Евгений Сивков Страница 31

Специальные налоговые режимы: УСНО, ЕНВД, ПНСН, ЕСХН. Как выжать максимум? - Евгений Сивков читать онлайн бесплатно

Рассчитывается она как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

При этом базовая доходность корректируется (уменьшается или увеличивается) на коэффициенты К1 и К2 (п. 4 ст. 346.29 НК РФ).

Формула расчета налоговой базы приведена в пп. 9 п. 5.2 Порядка заполнения декларации по ЕНВД для отдельных видов деятельности (утв. Приказом ФНС России от 23.01.2012 №ММВ-7-3/13@):

НБ = БД х К1 х К2 х (ФП1 + ФП2 + ФПЗ),

где НБ – налоговая база;

БД – базовая доходность;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент;

ФП1, ФП2, ФПЗ – значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Далее рассмотрим подробнее приведенные выше показатели.

1. Базовая доходность установлена в расчете на месяц для каждого вида деятельности в таблице, приведенной в п. 3 ст. 346.29 НК РФ. Этот доход соответствует единице физического показателя, характеризующего определенный вид деятельности (абз. 3 ст. 346.27 НК РФ).

2. Физический показатель характеризует определенный вид предпринимательской деятельности. Для отдельных видов предпринимательской деятельности физические показатели указаны в таблице, приведенной в п. 3 ст. 346.29 НК РФ.

Единицей физического показателя согласно п. 3 ст. 346.29 НК РФ может быть:

– работник (в том числе индивидуальный предприниматель);

– торговое место;

– посадочное место;

– земельный участок;

– квадратный метр;

– транспортное средство и др.

Так, физическим показателем для бытовых и ветеринарных услуг является количество работников (включая индивидуального предпринимателя), занятых в этих видах деятельности. Физическим показателем для розничной торговли через объекты стационарной торговой сети, имеющие торговые залы, является площадь торгового зала в квадратных метрах и т. д.

Если в течение налогового периода у вас изменилась величина физического показателя, то учесть это изменение при расчете ЕНВД нужно с начала того месяца, в котором оно произошло (п. 9 ст. 346.29 НК РФ).

3. Коэффициенты К1 и К2 позволяют скорректировать базовую доходность с учетом влияния различных внешних условий (факторов) на размер получаемого дохода.

В числе таких факторов – место ведения деятельности (абз. 6 ст. 346.27 НК РФ). Ведь условия предпринимательской деятельности в большом городе и маленьком поселке несопоставимы. В поселке и количество потребителей меньше, и доходы населения ниже. Так, например, доходы автостоянки, расположенной в крупном городе, значительно выше по сравнению с автостоянкой в поселке городского типа.

Допустим, что величина физического показателя по осуществляемому вами виду деятельности в течение квартала изменялась. Тогда при определении налоговой базы вы учтете разные величины физического показателя в каждом месяце налогового периода.

Налоговая база по ЕНВД рассчитывается по формуле (пп. 9 п. 5.2 Порядка заполнения декларации по ЕНВД для отдельных видов деятельности (утв. Приказом ФНС России от 23.01.2012 №ММВ-7-3/13@)):

НБ = БД × К1 × К2 × (ФП1 + ФП2 + ФПЗ),

где НБ – налоговая база;

БД – базовая доходность;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент;

ФП1, ФП2, ФПЗ – значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

К1 – это коэффициент-дефлятор, который устанавливается на календарный год. С его помощью учитывается изменение потребительских цен на товары (работы, услуги) в России в предшествующем периоде (абз. 5 ст. 346.27 НК РФ).

Размер К1 ежегодно определяется Министерством экономического развития и торговли РФ и подлежит опубликованию не позднее 20 ноября в «Российской газете» (п. 2 Распоряжения Правительства РФ от 25.12.2002 № 1834-р).

Начиная с 2010 г. размер К1 рассчитывается как произведение коэффициента К1, применяемого в предшествующем периоде, и коэффициента, учитывающего изменение потребительских цен на товары (работы, услуги) в предшествующем календарном году (п. 2 ст. 11, абз. 5 ст. 346.27 НК РФ, Письмо ФНС России от 18.12.2008 №ШС-6-3/943@).

При расчете суммы ЕНВД за налоговые периоды базовую доходность необходимо умножать на соответствующий текущему году коэффициент К1.

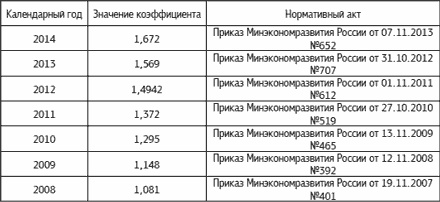

В таблице приведены значения коэффициента К1 на 2008–2014 гг.

К2 – это корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности (абз. 6 ст. 346.27 НК РФ):

– ассортимент товаров (работ, услуг);

– сезонность;

– режим работы;

– величину доходов;

– особенности места ведения предпринимательской деятельности;

– площадь информационного поля электронных табло;

– площадь информационного поля наружной рекламы с любым способом нанесения изображения;

– площадь информационного поля наружной рекламы с автоматической сменой изображения;

– количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы;

– иные особенности.

К2 устанавливается представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга (пп. 3 п. 3 ст. 346.26, п. 6 ст. 346.29 НК РФ).

При этом перечень особенностей ведения предпринимательской деятельности, которые представительные органы могут учесть при установлении К2, а также их компетенция по его установлению НК РФ не ограничены. Главное, чтобы величина установленного коэффициента не выходила за рамки, предусмотренные п. 7 ст. 346.29 НК РФ.

На местах существует практика установления значений К2 в зависимости от уровня заработной платы работников (см., например, Решения Рыбновской районной Думы Рязанской области от 24.11.2010 № 415, Свечинской районной Думы Кировской области от 09.10.2008 № 29/231).

Разъяснения Минфина России по поводу правомерности этой практики противоречивы. Так, в Письме от 23.03.2007 № 03-11-04/3/79 указано, что способ определения К2 с учетом уровня заработной платы не предусмотрен законом. В более поздних Письмах от 16.04.2008 № 03-11-04/3/196, от 06.03.2008 № 03-11-03/5, напротив, сказано, что местные органы власти вправе применять подкоэффициенты, учитывающие уровень заработной платы, которую «вмененщики» платят своим работникам. Полагаем, что последние разъяснения более корректны.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии