Специальные налоговые режимы: УСНО, ЕНВД, ПНСН, ЕСХН. Как выжать максимум? - Евгений Сивков Страница 24

Специальные налоговые режимы: УСНО, ЕНВД, ПНСН, ЕСХН. Как выжать максимум? - Евгений Сивков читать онлайн бесплатно

Меняя общую систему налогообложения на УСНО, вы должны правильно учесть доходы и расходы переходного периода. А это напрямую зависит от того, какой метод их учета вы использовали при исчислении налога на прибыль: кассовый метод или метод начисления.

Так, если, прежде чем стать «упрощенцем», вы работали по кассовому методу, то сложностей с учетом доходов и расходов переходного периода у вас возникнуть не должно. Ведь, находясь на УСНО, вы тоже будете использовать кассовый метод.

А вот для тех, кто до УСНО применял метод начисления, в ст. 346.25 НК РФ установлены специальные правила учета доходов и расходов переходного периода.

Положения ст. 346.25 НК РФ предусматривают два правила учета доходов переходного периода организациями, использовавшими ранее метод начисления.

Правило 1. Если до перехода на УСНО вы получили от контрагента деньги в оплату по договору, который до смены режима вы не исполнили, то указанную сумму надо включить в доходы на дату перехода. Это следует из пп. 1 п. 1 ст. 346.25 НК РФ.

Указанное правило действует и при реализации недвижимости в переходный период. В случае если акт приема-передачи объекта будет составлен во время применения УСНО, а денежные средства за него вы получили, находясь еще на общем режиме, то такой доход необходимо учесть на дату перехода на УСНО при расчете «упрощенного» налога (Письмо Минфина России от 15.10.2009 № 03-03-06/4/87).

Правило 2. Деньги, полученные после перехода на УСНО, но учтенные ранее при исчислении налога на прибыль, не включаются в доходы при расчете «упрощенного» налога. Основание – пп. 3 п. 1 ст. 346.25 НК РФ.

Если вы избрали объектом налогообложения по «упрощенному» налогу «доходы минус расходы», то при переходе на УСНО вам нужно помнить три основных правила учета расходов переходного периода, которые закреплены в ст. 346.25 НК РФ.

Правило 1. Если до перехода на УСНО вы оплатили свои расходы, но не учли их при исчислении налога на прибыль, то вы признаете их при расчете «упрощенного» налога на дату осуществления. Это следует из пп. 4 п. 1 ст. 346.25 НК РФ (см., например, Письмо Минфина России от 30.10.2009 № 03-11-06/2/233, Постановление ФАС Северо-Западного округа от 27.11.2008 №А21-3027/2008). Это могут быть:

– прямые расходы, приходящиеся на нереализованную продукцию и незавершенное производство (абз. 2 п. 2 ст. 318, абз. 6 п. 1, п. п. 2, 3 ст. 319, ст. 320 НК РФ);

– расходы, которые в целях налога на прибыль распределялись по отчетным (налоговым) периодам (абз. 2 п. 1 ст. 272 НК РФ).

Правило 2. Если вы осуществили и оплатили расходы после перехода на УСНО, то вы учтете их при исчислении «упрощенного» налога на дату оплаты (пп. 4 п. 1 ст. 346.25 НК РФ).

Правило 3. Если до перехода на УСНО при исчислении налога на прибыль вы учли расходы, которые оплатили после такого перехода, то вы не вправе учесть их при исчислении «упрощенного» налога. На это указывает пп. 5 п. 1 ст. 346.25 НК РФ.

Возможно, что при переходе с общей системы налогообложения на «упрощенку» с объектом налогообложения «доходы минус расходы» у вас продолжают числиться оплаченные, но не полностью самортизированные в налоговом учете основные средства и (или) НМА. Отраженную в налоговом учете остаточную стоимость таких активов можно отнести на расходы, будучи уже на «упрощенке». Делать это надо по правилам п. 2.1 ст. 346.25 НК РФ.

Для начала вам нужно определить остаточную стоимость основных средств и (или) НМА (ОСТ) по формуле:

ОСТ = ЦП – AM,

где ЦП – цена приобретения (сооружения, изготовления) основного средства или цена приобретения (создания самой организацией) НМА;

AM – сумма амортизации, начисленной в соответствии с гл. 25 НК РФ.

Исчисленную таким образом величину остаточной стоимости объекта основных средств или НМА вам нужно отразить в налоговом учете на дату перехода, т. е. на 1 января года, с которого вы начинаете применять «упрощенку» (п. 1 ст. 346.13, ст. 346.19 НК РФ).

Для этого вам нужно внести соответствующие сведения по объекту основных средств или НМА в разд. II за I квартал Книги учета доходов и расходов. Остаточная стоимость объекта показывается в графе 8 данного раздела.

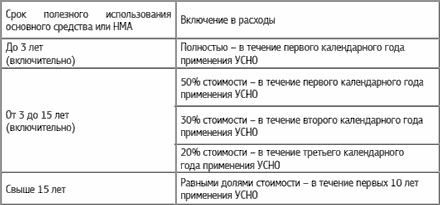

Порядок включения в расходы остаточной стоимости основных средств и НМА, «переводимых» с общей системы налогообложения на упрощенную, зависит от срока полезного использования такого имущества (пп. 3 п. 3 ст. 346.16 НК РФ).

В течение налогового периода указанные затраты вы будете относить на расходы равными долями за отчетные периоды (абз. 8 п. 3 ст. 346.16 НК РФ). Отражать их нужно на последнее число отчетного (налогового) периода в размере уплаченных сумм (пп. 4 п. 2 ст. 346.17 НК РФ).

При переходе с общей системы налогообложения на «упрощенку» необходимо соблюдать правила ст. ст. 170 и 346.25 НК РФ, которые регулируют вопросы учета НДС переходного периода.

Многие налогоплательщики после перехода на «упрощенку» с общей системы налогообложения продолжают использовать в своей деятельности товары, работы, услуги (в том числе основные средства и НМА) и имущественные права, приобретенные до смены режима.

Согласно пп. 2 п. 3 ст. 170 НК РФ суммы НДС, принятые к вычету по указанным товарам, при переходе на УСНО необходимо восстановить.

Если вы не заявляли к вычету НДС по товарам, приобретенным до перехода на УСНО, то и восстанавливать его не нужно (Письмо Минфина России от 16.02.2012 № 03-07-11/47). Справедливость такой позиции подтверждают и суды (см., например, Постановление ФАС Центрального округа от 25.05.2011 №А54-3447/2010-С2). Так, не подлежит восстановлению НДС по основным средствам, которые использовались в деятельности, не облагаемой НДС (см., например, Письмо УФНС России по г. Москве от 26.11.2009 № 16–15/124316). А финансовое ведомство отмечает, что нет оснований для восстановления налога и в том случае, если товары (работы, услуги) вы приобретали без «входного» НДС (Письмо Минфина России от 14.03.2011 № 03-07-11/50).

По общему правилу налог восстанавливается в той же сумме, в которой он был принят к вычету (абз. 2 пп. 2 п. 3 ст. 170 НК РФ). Единственное исключение сделано для основных средств и НМА. По ним налог восстанавливается в части, пропорциональной их остаточной (балансовой) стоимости без учета переоценки.

Восстанавливать НДС вы будете в налоговом периоде, предшествующем переходу на «упрощенку» (абз. 5 пп. 2 п. 3 ст. 170 НК РФ). Напомним, что налоговым периодом по НДС является квартал (ст. 163 НК РФ).

Учесть восстановленный НДС вы сможете при исчислении налога на прибыль в составе прочих расходов согласно ст. 264 НК РФ (абз. 3 пп. 2 п. 3 ст. 170 НК РФ). На это указывают и контролирующие органы (см., например, Письма Минфина России от 01.04.2010 № 03-03-06/1/205, от 27.01.2010 № 03-07-14/03, от 07.12.2007 № 03-07-11/617, УФНС России по г. Москве от 24.12.2009 № 16–15/136335).

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии