Стратегии тоже нужна стратегия - Джанмеджая Синха Страница 20

Стратегии тоже нужна стратегия - Джанмеджая Синха читать онлайн бесплатно

В конце 1990‑х годов Чарльз Файн разработал понятие временного преимущества, доказывая, что преимущества становятся все более недолговечными и что компаниям нужно корректировать циклы своих стратегий с учетом частоты отраслевых циклов. Примерно тогда же Кэтлин Эйзенхардт заявила, что в условиях высокой неопределенности организации и стратегии могут повысить свою маневренность, заменив сложные процедуры и инструкции на простые наборы базовых правил, используемые в качестве руководящих принципов. Кроме того, Рита Макграт впервые выдвинула понятие открытого планирования, где планы рассматриваются не как прогнозы результатов, по которым оценивается эффективность работы, а как дорожные карты будущих открытий, которые позволяют максимизировать эффективность обучения и минимизировать затраты [65].

Наконец, в начале 2010‑х годов компания BCG разработала и ввела в коммерческий оборот концепцию адаптивного преимущества, чтобы помочь клиентам реагировать на все более частые изменения и рост степени неопределенности. С ее помощью компании могут на практике заменить традиционное планирование, реализуемое сверху вниз, стратегическими экспериментами, проводимыми снизу вверх [66].

Стратегия адаптации уместна тогда и только тогда, когда среда, в которой работает компания, с трудом поддается прогнозированию и формированию.

Как можно распознать адаптивную среду? Стратегия адаптации необходима главным образом тогда, когда прогнозы уже не отличаются той степенью достоверности, которая необходима для построения точных и надежных планов, в силу того, что происходят значительные изменения технологий, потребностей клиентов, конкурентных предложений или структуры отрасли. К характерным признакам такой среды относятся нестабильность спроса, рейтингов и финансовых показателей, серьезные ошибки в прогнозах и короткий горизонт прогнозирования.

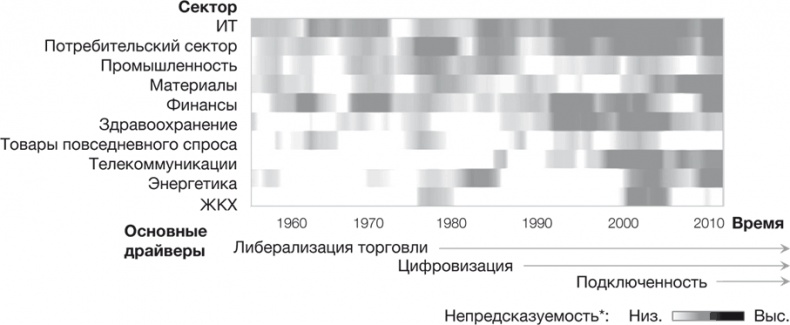

Если судить по этим признакам, то можно утверждать, что сейчас во многих отраслях нестабильность и неопределенность возникают намного чаще, проявляются намного сильнее и сохраняются дольше, чем в предыдущие периоды (рисунок 3–3). До конца 1980‑х годов с турбулентностью регулярно сталкивались менее трети коммерческих секторов. Однако теперь в связи с глобализацией, ускорением темпов внедрения технологических инноваций, сокращением государственного регулирования, а также влиянием иных факторов, турбулентность наблюдается примерно в двух третях коммерческих секторов [67].

Рисунок 3–3. Растущая непредсказуемость доходов [68]

Источник: Compustat, анализ BCG.

Примечание: степень нестабильности рассчитана на основе информации обо всех американских публичных компаниях.

За последние тридцать лет турбулентность операционной маржи предприятий увеличилась более чем вдвое. В 1950‑х гг. этот показатель практически не менялся. Кроме того, доля компаний, ежегодно выбывающих из тройки лидеров своей отрасли по показателям выручки, выросла с 3 % в 1961 году до 17 % в 2002 году, а в 2013 году этот показатель составил около 8 %. Ценность долгого пребывания на рынке также уменьшилась: вероятность того, что три крупнейшие компании по доле рынка также займут места в тройке лидеров по показателям прибыльности, упала с 35 % в 1955 году до всего лишь 7 % в 2013 году (рисунок 3–4).

На некоторые отрасли турбулентность повлияла особенно сильно: в качестве примеров можно привести разработку программного обеспечения, розничную торговлю через Интернет, производство полупроводников и, как мы уже видели на примере Zara, индустрию моды. Большинству компаний в этих секторах нужно подумать об использовании стратегии адаптации – применительно если не ко всему их бизнесу, то хотя бы к некоторым его направлениям.

Рисунок 3–4. Источники традиционного конкурентного преимущества разрушаются [69]

Источник: анализ Института стратегии BCG, сентябрь 2014 года; Compustat.

Примечание: Межотраслевой анализ на основе данных 34 000 компаний в 70 отраслях: невзвешенное значение. Те или иные отрасли исключались в те годы, когда в рейтинге было менее шести компаний; компании исключались в те годы, когда предоставлялись только данные по продажам или прибыли до уплаты налогов и процентов (EBIT), или же когда выручка от продаж составляла менее 50 млн долл. США, или компании, чья маржа была менее –300 % или превышала 100 %.

Более того, в наше время турбулентность настолько распространена, что возможность применения стратегии адаптации стоит рассмотреть даже некоторым компаниям из капиталоемких отраслей, обычно ассоциируемых с классическим подходом. Возьмем, к примеру, горнодобывающую и металлургическую промышленность. В период с 2000 по 2010 год цены на металлы и полезные ископаемые были в шесть раз выше, чем в предыдущее десятилетие [70]. Большинству горнодобывающих и металлургических компаний нелегко сделать свою операционную деятельность гибкой и адаптируемой, поскольку для этой отрасли характерны длительные циклы и масштабные капиталовложения. Тем не менее им приходится все активнее искать новые способы повышения гибкости, так как даже умеренная степень волатильности цен или спроса при высокой базе постоянных затрат может очень негативно отразиться на прибыли. В итоге некоторые компании из этого сектора стараются сократить продолжительность цикла капиталовложений, распределить инвестиции среди все большего числа более мелких активов, разделить риск владения, увеличить гибкость операционной деятельности и извлечь пользу из неопределенности, создавая торговые подразделения, обеспеченные активами. В сентябре 2013 года генеральный директор ВНР Billiton Жак Нассер заявил: «Всем добывающим компаниям нужно будет повысить производительность и быть достаточно гибкими, чтобы адаптироваться к изменениям на этом более сложном рынке» [71].

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии