Залоговик. Все о банковских залогах от первого лица - Николай Вольхин Страница 2

Залоговик. Все о банковских залогах от первого лица - Николай Вольхин читать онлайн бесплатно

Ознакомительный фрагмент

Если сейчас попросить меня решить ту же задачку, то ответом будет не описание метода расчета. Я предложил бы провести прямую котировку объекта оценки у профессиональных участников рынка, а также разместить оферту о продаже объекта на открытом рынке и получить обратную связь. Разница в подходах очевидна, не так ли?

Во втором кейсе требовалось определить рыночную стоимость оборудования. Условно назову его «сноповязалкой». Это было реально существующее оборудование, марку и год выпуска которого мне назвали. Элементарная задача для оценщика, который выполнил к тому моменту десяток оценок бизнеса крупных предприятий. Руководствуясь знаниями, полученными в институте, я подобрал аналоги и, вооружившись методом остатка срока службы [2], приступил к расчетам. Полученные результаты я направил работодателю, но ожидаемого ответа не последовало. Несколько раз перепроверив математические выкладки и удостоверившись в отсутствии ошибок, я позвонил в банк. Мне ответили, что расчеты верны, но предложение о работе сделать не готовы. На вопрос «почему?» ответили, что требовалось определить реальную рыночную стоимость оборудования. Ключевым было слово «реальную». Я попросил дополнительных тридцать минут. Не знаю, что тогда случилось с моим сознанием, но я отбросил все выученные методы оценки и нашел в интернете контактный телефон производителя «сноповязалок». Дальше был разговор с начальником производства, в ходе которого выяснилось, что анализируемая модель давно не выпускается по причине обновления модельного ряда и что бывшая в употреблении подобная техника в принципе ничего на настоящий момент не стоит. Более того, оказалось, что основная часть стоимости оцениваемых мной «сноповязалок» формируется из расходных комплектующих, которые исходя из заданного года выпуска оказались полностью отработанными, так как их износ формировался нелинейно.

В тот день я выучил простую истину. Под мнение о стоимости, вынесенное специалистом по работе с залогами, выдаются реальные денежные средства. Поэтому важна не красивая, математически выверенная модель оценки имущества и не ломбардная логика, а железно доказуемая стоимость, которая при обращении взыскания на залог обеспечит возвратность кредитного продукта.

Изнанка обеспечения кредитов. Технологии анализа

1.1. Основополагающие принципы залоговой работы. Нормативная база

1.1.1. Игроки на поле кредитования. Информационные потоки

Понимаю, что банковская работа и структурирование обеспечения кредитных продуктов могут не являться для вас ежедневной практикой, поэтому начнем с азбучных истин кредитного процесса. Пусть простят нас профессионалы, для которых данный раздел, возможно, покажется слишком простым, – их вниманию отведены специализированные разделы данного издания.

Итак, есть участники кредитного процесса. Очевидно, что основные из них две стороны – это банк и заемщик. Залогодатель может не являться заемщиком, а быть третьим лицом. Каждую из сторон в ходе получения кредитного продукта обслуживают определенные службы, как внутренние, так и внешние (рис. 1.1). Со стороны предприятия (заемщика/залогодателя) это внутренние подразделения, например финансовая служба или бухгалтерия, и подразделения, аккумулирующие работу с материальными активами предприятия, – это может быть, например, отдел собственности.

Рис. 1.1. Информационные потоки и участники процесса залога имущества

У банка есть сходные службы, которые обеспечивают выдачу и последующее сопровождение кредитного продукта. Основные из этих служб: кредитное подразделение, служба экономической безопасности, подразделения рисков и юридический блок. Кредитное подразделение банка может включать в себя клиентскую службу (чаще это выделенный блок), занятую поиском и привлечением потенциальных заемщиков. Подразделения рисков либо экономической безопасности в отдельных банках включают службу по работе с залогами. В большинстве банков залоговая служба выделена в обособленное подразделение.

Службы каждой из сторон в ходе кредитного процесса формируют информационные потоки. Со стороны заемщика/залогодателя это финансовая отчетность предприятия, которая требуется кредитному подразделению банка для понимания уровня финансовой устойчивости клиента. Предприятие, являясь залогодателем, проводит работу с активами, которые будут предложены банку в качестве гарантии возвратности кредитного продукта. Осуществляется собственная оценка стоимости предмета залога и анализ рисков в случае обращения банком взыскания на данные активы. Задачи по определению стоимости, анализу рисков, сбору правоустанавливающих и правоудостоверяющих документов на предмет залога у предприятия решает служба по работе с активами и привлекаемая оценочная компания. В данном случае независимый оценщик намеренно указан со стороны заемщика. Согласно неписаным правилам, сторона, которая платит за независимую оценку, не только получает объективное понимание стоимости активов, но и старается заложить в формируемый отчет об оценке свои интересы в видении идеи цены.

Банковские подразделения также обрабатывают входящие информационные потоки. Финансовую отчетность предприятия анализирует кредитное подразделение, проверка благонадежности клиента – прерогатива службы экономической безопасности, соответствие риск-политике банка и анализ рисков кредитного проекта являются функционалом подразделения рисков. Проверка права собственности, анализ ликвидности и определение стоимости предмета залога – функционал залоговой службы банка.

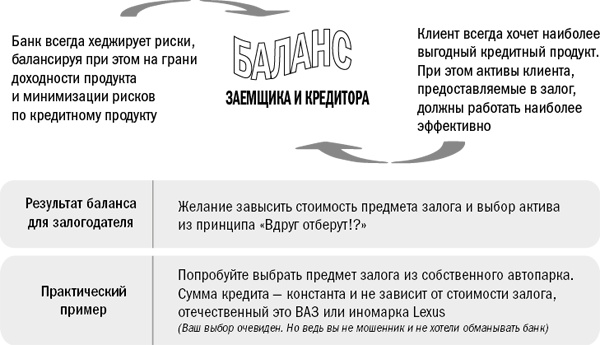

Каждая из сторон в ходе кредитного процесса преследует определенные интересы. Банк хочет разместить финансовые средства под наиболее выгодный процент и обеспечить взвешенность кредитных рисков проекта. Сходные интересы и у заемщика. Его будет интересовать кредитный продукт с максимально комфортными условиями с его точки зрения и ограничением, при котором предлагаемые в залог активы наименее подвержены риску взыскания и будут работать эффективно, то есть переданы в залог по максимально возможной стоимости. Конечно, должно быть понимание, что в этом описании схема кредитного процесса максимально упрощена (рис. 1.2).

Рис. 1.2. Равновесие сторон: заемщик и кредитор

Давайте разберем элементарный пример. Предположим, вы являетесь потенциальным залогодателем. В вашем автопарке есть качественный импортный автомобиль и авто отечественного производства. Выберите предмет залога для банка при условии, что оба варианта залога обеспечат вам равнозначный кредитный продукт. Уверен, что вы отобрали машину отечественного производства. Ваш выбор очевиден: зачем отдавать в залог лучшее, если есть худшее, не так ли? Однако данный пример не про ваш выбор, а про психологию залогодателя. Ведь когда вы сейчас выбирали, что предложить банку в залог, вы не являлись потенциальным мошенником и не хотели обмануть банк, однако подсознательно действовали из принципа «вдруг отберут». Точно таким же образом будет действовать реальный залогодатель. Специалист по работе с залогами не должен видеть в каждом заемщике потенциального мошенника, но, работая с обеспечением кредитного продукта, следует помнить данный пример и анализировать обеспечение с точки зрения понимания психологии залогодателя.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии