Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман Страница 16

Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман читать онлайн бесплатно

Ознакомительный фрагмент

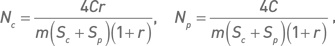

Управления капиталом и распределение капитала между элементами портфеля. Для базового варианта частично-направленной стратегии доля инвестируемого капитала всегда составляет 100 %. Это означает, что весь капитал инвестируется в портфель и все средства, высвобождающиеся после закрытия позиций, реинвестируются. Распределение капитала между элементами портфеля осуществляется по принципу эквивалентности позиции в акциях (размер позиции по каждой комбинации выбирается таким образом, что в случае исполнения опционов сумма вложений во все базовые активы будет приблизительно равной). Применение этого принципа для частично-направленной стратегии осложняется неравным количеством коллов и путов в одной комбинации. Для асимметричных комбинаций объем средств, необходимых для исполнения опционов, зависит от того, какая сторона комбинации (колл или пут) окажется в деньгах. Если в определенный момент времени имеется C свободных средств и получено m сигналов на открытие позиций, то объем позиции по каждой комбинации определяется как:

где Sc и Sp – страйки опционов колл и пут, r – соотношение коллов и путов, Np и Nc – количество покупаемых или продаваемых опционов пут и колл соответственно.

Методы и инструменты управления рисками. В отличии от маркет-нейтральных стратегий соблюдение принципа дельта-нейтральности портфеля не является обязательным условием при управлении рисками частично-направленной стратегии. Тем не менее индексная дельта и в этом случае остается основным инструментом управления рисками. Индексная дельта позволяет оценить меру неуравновешенности портфеля, степень асимметричность платежной функции портфеля, а также размеры потенциальных убытков, которые могут возникнуть при неблагоприятных обстоятельствах (если большинство прогнозов окажутся неверными). Другие показатели (VaR, коэффициент асимметричности, вероятность убытка) также могут использоваться для оценки и управления рисками.

Соотношение опционов колл и пут оказывает большое влияние на форму платежной функции портфеля, которая, в свою очередь, определяет основные свойства торговой стратегии. Существует множество факторов, одновременно воздействующих на соотношение колл/пут в портфеле. Влияние некоторых из них мы продемонстрируем на примере базовой частично-направленной стратегии. Для этого мы провели статистический анализ, основанный на данных опционного рынка за десятилетний период (с марта 2000 по апрель 2010 г.). На протяжении всего периода мы моделировали формирование портфелей в соответствии с принципами, описанными для базовой стратегии. Параметр «порог критерия» был зафиксирован на нулевой отметке (то есть открывающий сигнал генерировался для всех комбинаций с положительным значением критерия), а для параметра «диапазон страйков» мы приняли равным 50 %. Сигналы рассчитывались по котировкам закрытия предыдущего торгового дня.

Соотношение опционов колл и пут в портфеле можно представить тремя разными способами. Объясним это на примере, представленном на нижнем правом графике рис. 1.5.4. В этом случае одна короткая комбинация с соотношением 1: 3 объединяется с двумя длинными, имеющими соотношения 1: 3 и 2: 3. Если суммировать все коллы и путы, то получим соотношение 4: 9 (или 0,44). Этот способ не учитывает тот факт, что влияние на платежную функцию коллов, входящих в состав короткой комбинации, в определенной мере компенсируется влиянием коллов, относящихся к длинным комбинациям. (То же можно сказать и о путах.) Второй способ заключается в представлении количества коротких опционов в качестве отрицательной величины. Используя этот принцип расчета, получаем соотношение 2: 3 (или 0,67). В этом случае короткая комбинация с соотношением 1: 3 и длинная комбинация с таким же соотношением полностью компенсируют друг друга. Этот метод, в котором соотношение может быть отрицательной величиной, также обладает существенным недостатком. Если портфель состоит из большого количества длинных и коротких комбинаций, то их взаимное сокращение исказит информацию о соотношении колл/пут портфеля. Например, если в портфель входят 10 коротких стрэнглов с соотношением 1: 1, 10 длинных стрэнглов с таким же соотношением и один длинный стрэнгл с соотношением 1: 2, то результирующим будет соотношение колл/пут 0,5. Отражает ли такой показатель истинное положение дел? Весьма сомнительно.

С нашей точки зрения, предпочтительно использовать третий способ выражения соотношения коллов и путов, когда данный показатель рассчитывается отдельно для длинных и коротких позиций. При этом следует учитывать также долю длинных и коротких комбинаций в составе портфеля. Такой подход позволяет более точно описать структуру портфеля и оценить влияние отдельных опционов на его платежную функцию. Ситуация осложняется тем, что, как показали наши исследования, эти две величины (соотношение колл/пут и доля коротких комбинаций в составе портфеля) взаимосвязаны.

В качестве первого фактора, оказывающего влияние на соотношение опционов колл и пут, рассмотрим именно долю коротких комбинаций в составе портфеля. Следует сразу оговориться, что эта величина не является «фактором» в традиционном понимании данного термина. Говоря о факторах, оказывающих то или иное воздействие на исследуемую величину, мы обычно подразумеваем некую переменную, внешнюю по отношению к изучаемой системе и, в большинстве случаев, от нее не зависящую. Соотношение длинных и коротких комбинаций не является независимой переменной, оно определяется в процессе формирования портфеля и зависит исключительно от правил генерирования открывающих сигналов и прочих параметров торговой стратегии. Помимо этого, доля коротких комбинаций зависит от условий рынка, превалирующих в момент создания портфеля. Поэтому правильнее будет говорить не о влиянии доли коротких комбинаций, а о взаимозависимости этой величины и соотношения колл/пут.

Из рис. 1.5.5 следует, что чем больше доля коротких комбинаций в составе портфеля, тем больше соотношение колл/пут в этих коротких комбинациях. В тех случаях, когда короткие комбинации составляли менее 60–70 %, они были существенно перекошены в сторону путов. Однако эта ситуация менялась, когда короткие комбинации были более многочисленны. В этих случаях коллы составляли большинство в составе коротких комбинаций. В случае с длинными комбинациями зависимость оказалась прямо противоположной: чем больше коротких комбинаций было в портфеле, тем меньше оказывалось соотношение коллов и путов в длинных комбинациях. Когда доля длинных и коротких комбинаций в портфеле была приблизительно одинаковой, в длинных комбинациях коллов оказывалось в 1,5 раза больше, а в коротких в 2 раза меньше, чем путов.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии