Налоговые проверки. Как выйти победителем! - Евгений Сивков Страница 15

Налоговые проверки. Как выйти победителем! - Евгений Сивков читать онлайн бесплатно

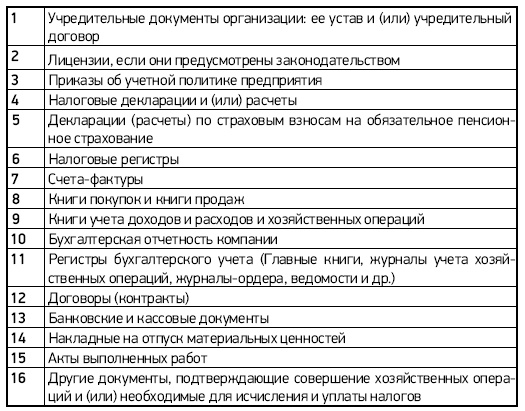

Таблица 1.

Какие документы проверят инспекторы:

В отношении одного налогоплательщика нельзя проводить более двух выездных налоговых проверок в календарном году.

Это количество не учитывает:

• проведение повторных выездных налоговых проверок;

проведение проверок [кроме самостоятельных проверок филиалов (представительств)] на основании решения ФНС России. Налоговики меняют идеологию и концепции выездных налоговых проверок.

Налоговая уходит от практики проведения проверок по отдельным налогам. Комплексные проверки, когда в поле зрения проверяющих попадают все налоги сразу, гораздо эффективнее.

Обратите внимание!

Налоговый орган, ранее проводивший проверку, в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере меньшем ранее заявленного, вправе еще раз провести проверку. Отметим, что в этом случае может проверяться только тот период, за который представлена уточненная налоговая декларация.

Как часто будут приходить с проверкой

Один и тот же налог за один и тот же период инспекторы могут проверить лишь один раз (п. 5 ст. 89 НК РФ).

При этом нагрянуть в компанию с выездной проверкой в течение года налоговики вправе максимум дважды.

Третий раз за год ревизоры могут проверить одно и то же предприятие только в том случае, если такое решение принял руководитель ФНС России.

А прежде чем дойти до самого главного налогового чиновника, запрос на проведение сверхлимитной проверки должен быть одобрен начальником инспекции, после чего и руководителем УФНС.

Однако такое правило не относится к тем случаям, когда помимо выездных проверок самой организации начинают отдельно проверять ее филиалы или представительства.

Самостоятельные выездные проверки таких структурных подразделений не участвуют при определении количества проверок головного предприятия. Также ограничение по количеству выездных проверок не действует в отношении проверок, связанных с реорганизацией или ликвидацией компании.

Кроме того, чиновники ФНС напомнили инспекторам, что прийти в любое время независимо от того, когда завершилось последнее выездное контрольное мероприятие, и повторно проверить тот же налог за тот же период они вправе только в трех случаях (п. 10 ст. 89 НК РФ).

Согласно изменениям, внесенным в НК РФ Законом № 137-Φ3, повторной выездной налоговой проверкой налогоплательщика признается выездная налоговая проверка, проводимая независимо от времени проведения предыдущей проверки по тем же налогам и за тот же период.

Ситуация:

Арбитраж: налоговый орган вправе провести повторную выездную проверку налогоплательщика в порядке контроля за деятельностью нижестоящего налогового органа, проводившего проверку первоначально. При этом закон не устанавливает конкретные причины, основания для проведения повторной налоговой проверки.

(Постановление ФАС ВСО от 22 июля 2005 г. по делу № АЗЗ-5709/05-Ф02-3470/05-С1)

Обратите внимание!

В отношении повторных выездных налоговых проверок не действуют ограничения в их количестве в течение одного календарного года. То есть повторная проверка может быть назначена, даже если в текущем календарном году уже проводились выездные проверки.

Налоговый орган не имеет права проводить повторные выездные налоговые проверки налогоплательщика, за исключением трех случаев:

1. проверка осуществляется вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку;

2. проверка производится налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация;

3. проверка проводится в связи с реорганизацией или ликвидацией организации-налогоплательщика.

В соответствии с новой редакцией НК РФ запрет на проведение повторных выездных налоговых проверок не ограничивается календарным годом, как это было установлено ранее.

4. Переход из одной налоговой службы в другую.

Обратите внимание, что вышеуказанный запрет действует только в отношении самостоятельных проверок филиалов (представительств) и на него распространяются вышеприведенные исключения, т. е. в любых случаях.

При повторных проверках налоговые санкции не применимы.

Если решение о проведении первоначальной выездной налоговой проверки было принято после 1 января 2007 г. и при осуществлении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции, за исключением случая, если невыявление факта налогового правонарушения при проведении первоначальной налоговой проверки было результатом сговора между налогоплательщиком и должностным лицом налогового органа.

Обратите внимание!

С подлинниками документов сотрудники налоговых органов могут знакомиться только на территории налогоплательщика за исключением случаев, когда проверка проводится на территории налогового органа. Изъять и забрать с собой подлинники документов можно только путем проведения выемки.

Арбитраж: ошибка в том, что основная задача такого мероприятия – проверить не фирму, а налоговую инспекцию. А за такой «прокол» судьи начисленные штрафы отменяют (см., например, постановление ФАС Северо-Западного округа от 16 января 2002 г. № А05-1415/01-104/13).

А еще, налоговая должна платить за повторные проекты!

Арбитраж: при проведении повторной налоговой проверки вышестоящий орган не вправе требовать дополнительные документы от налогоплательщика, так как целью проведения повторной проверки является контроль за деятельностью нижестоящего налогового органа. В ходе повторной проверки вышестоящий налоговый орган должен рассматривать документы, исследованные нижестоящим органом в ходе первоначальной налоговой проверки, а при расчете налога использовать метод, примененный в ходе первоначальной проверки. (Постановление ФАС СЗО от 11 мая 2005 г. по делу № А42-8818/03-27)

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии