ValueWeb. Как финтех-компании используют блокчейн и мобильные технологии для создания интернета - Крис Скиннер Страница 13

ValueWeb. Как финтех-компании используют блокчейн и мобильные технологии для создания интернета - Крис Скиннер читать онлайн бесплатно

Ознакомительный фрагмент

Вызов действующим компаниям

По мере того как мобильный интернет преобразует коммерцию и обмен ценностями на планете, появляются компании, которые разрабатывают специальные приложения (например, Venmo) или специальные системы обработки транзакций (в частности, Klarna), позволяющие разделить банковские услуги, чтобы облегчить процесс обмена ценностями. Компании PayPal и Alipay упростили выполнение платежей, прибавив один уровень сверх традиционно сложных платежных систем. Компании Prosper и Zopa сделали доступнее рынок кредитования, обеспечив возможность устанавливать контакты между теми, у кого есть деньги, и теми, кто в них нуждается.

Осуществление платежей и предоставление кредитов – узкая область финансов, которая проходит процесс реструктуризации посредством упрощения, но простота в сочетании с сетевой экономикой могут сделать более плоским любой аспект обмена ценностями. На самом деле сейчас мы наблюдаем разделение банковских услуг посредством приложений и мобильных технологий.

В эпоху ValueWeb любое направление финансовой деятельности можно выстроить с помощью технологий. Любое направление финансовой деятельности можно упростить. Любой финансовый рынок можно сделать более плоским, устанавливая связи от равного к равному, от человека к человеку.

Вот почему банки изменили курс и стали интеграторами и агрегаторами отдельных элементов финансовой системы. Банк не может конкурировать с компанией, которая специализируется на упрощении рынка или финансовой деятельности, поскольку системы и структуры действующих банков, как правило, слишком жесткие, устаревшие и невосприимчивые к переменам. В связи с этим новая компания, предоставляющая упрощенные финансовые услуги, может выдать Р2Р-кредит с дифференциалом менее 100 базисных пунктов (разница в один процент между ставкой процента по кредитам и ставкой процента по депозитам), в отличие минимум от 400 базисных пунктов в случае банка. Последнему приходится покрывать затраты на помещения, персонал и инфраструктуру. У стартапа нет ни такого наследия, ни связанных с ним накладных расходов.

Именно поэтому банки должны работать с компаниями, предоставляющими упрощенные финансовые услуги. Именно поэтому компании наподобие Venmo поглотила PayPal. Любой действующий игрок, который пытается сопротивляться натиску компаний-упростителей, непременно потерпит неудачу, поскольку такие компании способны преобразовать различные сферы деятельности и рынки за одну ночь.

Могла ли PayPal изобрести платежную систему Venmo? Безусловно. Разработала ли она ее? Нет! Почему? Да потому, что начинающие компании – это источник простоты, а действующие – источник сложности.

Действующие компании слишком погружены в свои сложности, чтобы увидеть простоту. Вот почему ValueWeb столь актуален: он преобразует финансовую сферу и упрощает рынки. Главная область, которую сотрясает ValueWeb, находится в мобильном телефоне потребителя, и происходит это с помощью виртуального кошелька.

Что касается кошельков, то их существует множество: цифровые, виртуальные, мобильные и многие другие. Мы будем обозначать все эти варианты одним термином – «кошелек», за исключением мобильных кошельков, которые так и будем называть.

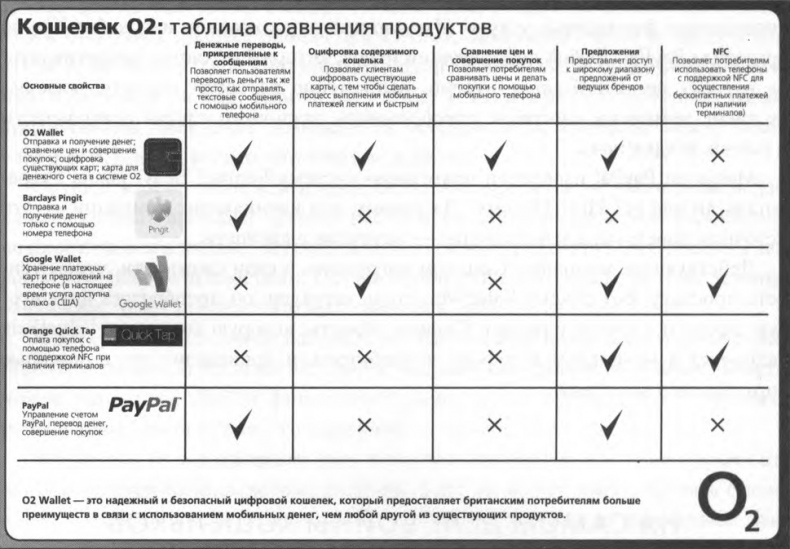

О мобильных кошельках говорят уже давно. Google Wallet был, пожалуй, самым крупным первым кошельком, однако с тех пор появилось немало аналогичных продуктов. Например, в 2012 году в связи с запуском кошелька британским оператором мобильной связи O2 мне показалось, что войны кошельков вот-вот начнутся. В то время мобильных кошельков было не так уж много, что хорошо иллюстрируют данные в представленной ниже таблице.

В настоящее время дело обстоит так: оператор мобильной связи O2 закрыл свой кошелек, a Orange – это скорее не кошелек, а система NFC-платежей под названием Cash on Тар. Из остальных быстро развивается только платежная система Barclays Pingit. С момента ее запуска в феврале 2012 года приложение Pingit было загружено три миллиона раз, а общая сумма пересланных с его помощью денег достигла в июле 2014 года 540 миллионов фунтов. Это примерно 250 миллионов фунтов в год, исходя из текущих темпов, что не так уж и удивительно, учитывая, что в Великобритании с карт за год снимают в 2000 раз больше денег (500 миллиардов фунтов в год).

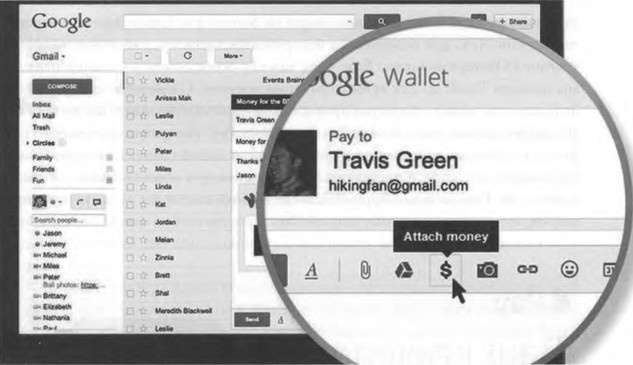

В момент запуска в мае 2011 года платежная система Google Wallet выглядела особенно многообещающей, тем не менее сейчас она по-прежнему доступна только американским пользователям, и создается впечатление, что она не развивается. Подобно Google Checkout, система Google Wallet, по всей вероятности, относится к числу тех сервисов, которые должны стать, но так и не становятся успешными. Например, за весь 2014 год была разработана только одна новая функция – возможность прикреплять деньги к электронным письмам, отправляемым через Gmail.

Учитывая, что у Gmail почти полмиллиарда пользователей, это могло бы изменить ситуацию к лучшему, однако я не думаю, что это произойдет, потому что люди позиционируют разные бренды для разных целей:

– Amazon – для осуществления покупок;

– Google – для поиска информации;

– Facebook – для обмена информацией;

– Apple – для развлечений;

– PayPal – для платежей (так же как и Square).

Именно поэтому, несмотря на все усилия Google, Amazon, Facebook и Apple, победит, скорее всего, компания, у которой уже есть охват, глубина и имя в этой сфере, – PayPal. По мере уменьшения использования чеков и наличных денег и замещения карт кошельками каждый поставщик платежных услуг захочет стать следующим PayPal. Вот почему в данной области наблюдается столь высокая активность: все хотят создать PayPal нового поколения – и это можно будет сделать с помощью мобильного кошелька.

После многих лет нерешительности и промедления в сентябре 2014 года Apple наконец объявила о своих планах в отношении рынка платежей наряду с анонсом Apple Watch и iPhone 6. В компании решили использовать технологию NFC [3], а это означает, что теперь все iPhone могут стать устройствами для бесконтактных платежей.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии