Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман Страница 13

Опционы. Разработка, оптимизация и тестирование торговых стратегий - Вадим Цудикман читать онлайн бесплатно

Ознакомительный фрагмент

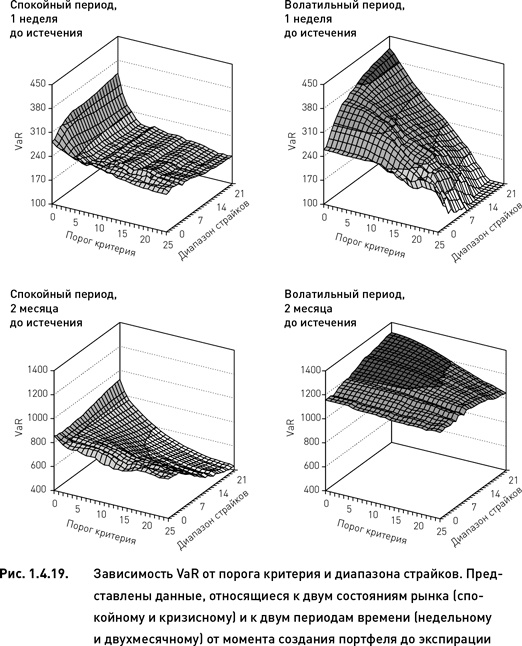

Этот широко известный показатель риска не нуждается в специальном представлении, хотя его вычисление требует принятия в расчет целого ряда особенностей, специфических для опционных портфелей. Из данных, представленных на рис. 1.4.19, следует, что, независимо от волатильности рынка и от времени, остающегося до экспирации опционов, VaR портфеля выше при более низких порогах критерия. Это утверждение справедливо почти для всех диапазонов страйков, хотя имеются и некоторые исключения. В частности, когда портфели формируются из долгосрочных опционов (независимо от волатильности рынка) и для построения комбинаций используются страйки, лежащие в узком диапазоне от текущей цены базового актива, порог критерия не влияет на уровень VaR.

Если сравнить портфели, создаваемые из ближайших опционов, в спокойный и кризисный периоды, то в последнем случае VaR оказывается несколько выше при сочетании (низкий порог критерия×широкий диапазон страйков). Однако при высоких значениях порога критерия VaR в период кризиса ниже, чем в спокойный период. В том случае, когда портфели создаются из более дальних опционов, влияние рыночной волатильности проявляется более отчетливо. При всех сочетаниях (порог критерия × диапазон страйков) VaR портфелей, создаваемых в период кризиса, выше, чем VaR портфелей, создаваемых в спокойный период (рис. 1.4.19).

Удивительным является тот факт, что влияние волатильности на VaR портфелей гораздо слабее, чем влияние периода времени, остающегося до экспирации опционов. При использовании двухмесячных опционов вместо недельных VaR всех портфелей увеличивается в несколько раз (это происходит как в спокойный, так и в кризисный периоды).

Главное отличие частично-направленной от маркет-нейтральной стратегии заключается в том, что прогноз величины и направления будущего движения цены базового актива является одним из основных элементов стратегии. Вместе с тем индексная дельта также является составным элементом частично-направленной стратегии. Хотя приведение дельты к нулю не является обязательным условием, возможности соблюдения дельта-нейтральности (или минимизации дельты, если дельта-нейтральность недостижима) учитываются при формировании портфеля.

На первый взгляд одновременное применение этих двух элементов противоречит их внутренней логике. С одной стороны, частично-направленная стратегия строится таким образом, чтобы стоимость опционного портфеля увеличивалась в результате изменения цен базовых активов (в случае если прогнозы ценовых движений оказываются правильными). С другой стороны, стремление к соблюдению принципа дельта-нейтральности означает, что стратегия стремится к построению портфеля, нечувствительного к изменениям цен базовых активов. Это противоречие легко устраняется, если прогнозы используются на уровне отдельных комбинаций, а индексная дельта – на уровне портфеля. Применение прогнозов к отдельным базовым активам, безусловно, приведет к созданию маркет-не-нейтральных («перекошенных») комбинаций. Тем не менее, объединяя индивидуальные комбинации, можно получить портфель, нейтральный по отношению к рынку. (Если перекосы отдельных комбинаций разнонаправлены, то их объединение вполне может привести к созданию маркет-нейтрального портфеля.)

Кроме того, противоречие между использованием прогнозов и стремлением к маркет-нейтральности легко разрешимо, если подойти к вопросу изменения цены дифференцировано (в зависимости от масштаба ценовых движений). Напомним, что приведение дельты к нулю минимизирует чувствительность портфеля к небольшим изменениям цен базовых активов. Прогнозы ценовых движений, напротив, ориентированы на предсказание средних и крупных изменений цены. Таким образом, минимизация дельты обеспечивает нечувствительность портфеля к небольшим хаотическим и трудно прогнозируемым ценовым флуктуациям. А использование прогнозов позволяет извлекать прибыль из средне– и долгосрочных ценовых трендов. Это отличает частично-направленные стратегии от маркет-нейтральных, для которых большие ценовые движения изменяют стоимость портфеля на приблизительно одинаковую величину, независимо от того, выросла ли стоимость базовых активов или снизилась.

Существует множество способов прогнозирования будущей цены базового актива. Условно их можно разделить на две категории – прогнозы, основанные на техническом и фундаментальном анализе. Прогнозы, основанные на техническом анализе, могут использовать различные технические индикаторы, статистический анализ и аппарат теории вероятности. Отличительной особенностью этих методов является использование исторических данных (таких как ценовые ряды, объемы торгов и т. п.) для построения прогнозов.

Ко второй категории относятся методы прогнозирования, базирующиеся на различных макро– и микроэкономических показателях. Когда в качестве базовых активов используются акции (большинство примеров, рассматриваемых в этой книге, использует именно этот класс базовых активов), фундаментальный анализ основывается на финансовой отчетности, на изучении конъюнктуры рынка и конкурентоспособности производимых товаров и услуг, на оценках перспективы роста и развития компании и на многих других факторах. К этой же категории относятся различные формы экспертных прогнозов, основанные на профессиональных суждениях специалистов.

Какой бы метод фундаментального или технического анализа ни применялся, получаемый на выходе прогноз должен иметь определенное числовое выражение. В частности, прогноз может быть представлен как:

• указание наиболее вероятного направления движения цены;

• определение диапазона будущих цен;

• определение нескольких ценовых диапазонов с указанием вероятности попадания цены в каждый из них;

• указание вероятности реализация каждого возможного значения цены.

В последнем случае прогноз представляет собой распределение вероятностей, для построения которого необходимо оценить вероятности дискретного ценового ряда. (Для непрерывного ценового ряда прогноз может быть представлен в виде функции плотности вероятности.) Данный вид прогноза является предпочтительным, поскольку заключает в себе наиболее полный объем информации о предполагаемом поведении цены базового актива. Поэтому в дальнейшем мы будем основываться на прогнозах, представленных в виде распределения или функции плотности вероятности.

Можно использовать несколько способов введения прогноза в структуру стратегии. Напомним, что сигналы на открытие позиций генерируются на основе показателей критериев, большинство из которых представляет собой интеграл платежной функции опционной комбинации по некоторому распределению. Следовательно, для того чтобы прогноз был учтен при генерировании сигнала можно пойти одним из двух путей:

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии