Входы и выходы. 15 мастер-классов от профессионалов трейдинга - Александр Элдер Страница 13

Входы и выходы. 15 мастер-классов от профессионалов трейдинга - Александр Элдер читать онлайн бесплатно

Ознакомительный фрагмент

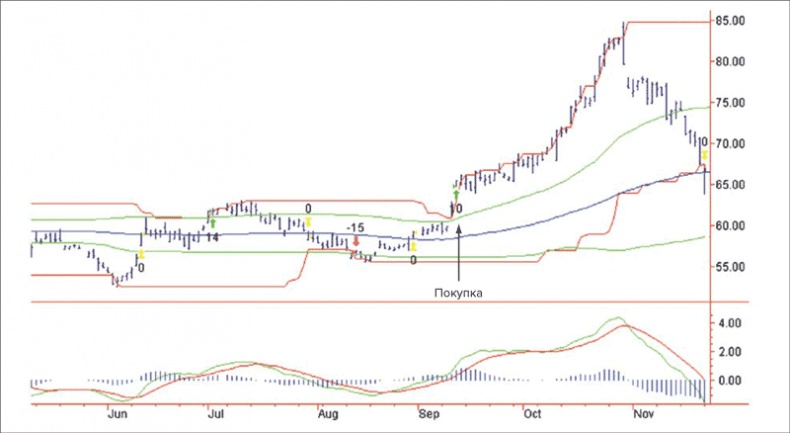

Мы вошли в эту сделку не сразу после получения сигнала от полос Боллинджера и канала Дончиана, поскольку ждали, пока МА не повернет вверх. А когда дождались, то открыли длинную позицию намного выше МА, чем в наших правилах, да и контактов купили меньше.

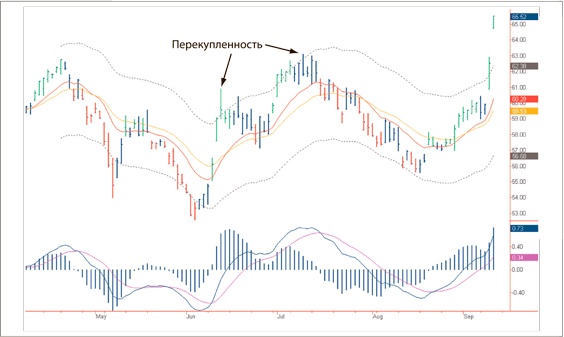

Глядя на данный график, дискреционный трейдер может сказать, что входить в эту сделку было глупо – цены касались уровня сопротивления, а осцилляторы говорили о перекупленности. Он может сказать, что шансы не в нашу пользу и что мы опоздали. Но наша практика показывает, что как раз такие сделки и удаются!

СДЕЛКА 2. ВЫХОД

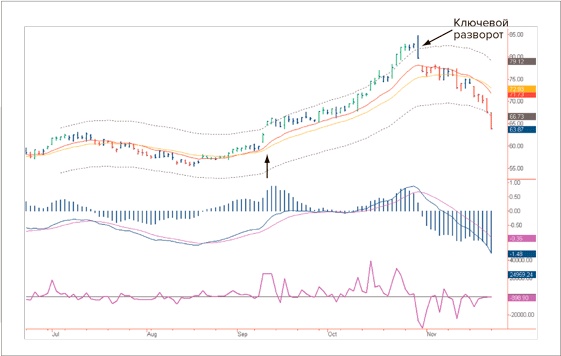

У нас есть долгосрочная система, рассчитанная на большую прибыль. Скользящий стоп-приказ двигается медленно, а данный рынок подскочил и рухнул в мгновение ока, так что стоп-приказ не успел поймать его движение. Такая сделка бьет не по карману (мы потеряли не много), а по нашим результатам.

Подобная сделка – кошмар системного трейдера. Она переходит из одного месяца в другой: мы показали бумажную прибыль в октябре, а затем показали убыток в ноябре – неприятно начинать месяц с просадки. Небольшой убыток – это нормально, но сильный взлет и резкое падение бьют по результатам, увеличивая их волатильность.

Наше правило – выходить из рынка, если цена закрытия пересекает МА против нашей сделки. Мы стараемся выходить на закрытии, а не дожидаться открытия на следующий день. Но отдавать приказ на выход при закрытии нужно осторожно. На одних рынках период закрытия составляет 30 секунд, на других еще больше. На рынке кофе он равен 2 минутам: размещая такой приказ в расчете на быстрый выход, вы оставляете рынку 1 минуту и 59 секунд на движение против вас. Мы стараемся сделать наши выходы филигранными. У нас есть компьютерный алгоритм для определения, где должно происходить закрытие.

Это хорошая система, приносящая приличную прибыль, она вполне рыночная, но укротить просадку трудно. Мы хотим получать не просто прибыль, а наилучшую доходность с учетом риска. Найти 20–25 хороших с точки зрения прибыли систем для нас не проблема, однако мы ищем системы, которые минимизируют риск, и именно их используем для торговли.

ИТОГ СДЕЛКИ

Покупка 11.09.03 Dec 03 Cotton @ 64,75 ¢/фунт

Продажа 25.11.03 Dec 03 Cotton @ 63,87 ¢/фунт

Убыток на контракт = 0,88 ¢/фунт

СДЕЛКА 2: КОММЕНТАРИЙ ПО ВХОДУ

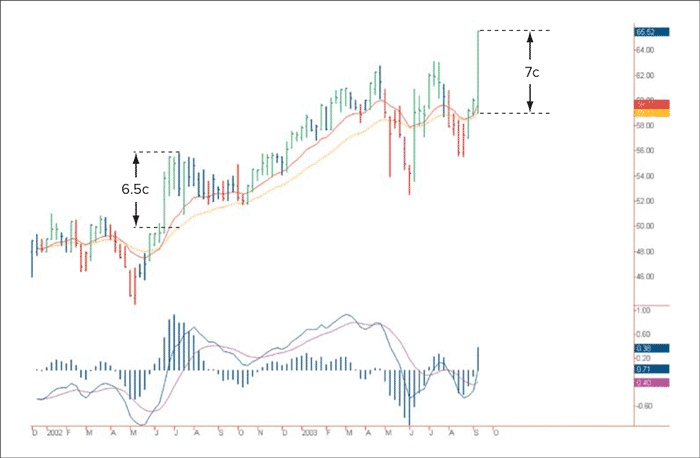

Какова длина «резинки» на рынке хлопка? В июне 2002 г. она растянулась от вершины до ЕМА на 6,5 цента, а в апреле и в июле 2003 г. – на 4,5 цента. У правого края графика ее длина составляет уже 7 центов. При виде такой чрезмерно растянутой «резинки» мне хочется воздержаться от торговли.

У правого края экрана видны сигналы покупать. Обе ЕМА поднимаются, гистограмма MACD смотрит вверх, но я не бегу ни за уходящим поездом, ни за ускользающим трендом. Вскакивать на ходу – не для меня. У системного трейдера, понятно, нет выбора. Раз его система дала сигнал покупать, надо покупать – иначе это уже не системная торговля.

Я предпочитаю покупать около зоны стоимости, а хлопок у правого края дневного графика намного выше нее. Я не могу продавать хлопок в короткую здесь, так как все индикаторы смотрят вверх. Но и покупать я бы не стал, поскольку негде поставить приемлемо близкий стоп-приказ. Я уважаю дисциплину, с которой Фред принимает все сигналы своей системы, а также его решение продемонстрировать эту сделку. Но, глядя на нее, я рад, что не являюсь системным трейдером.

СДЕЛКА 2: КОММЕНТАРИЙ ПО ВЫХОДУ

Ключевой разворот происходит, когда цены подскакивают над вершиной предыдущего столбика, достигают нового максимума, а затем поворачивают вниз и закрываются ниже минимума предыдущего столбика. Это говорит о переломе настроя толпы. Этот пик – последний напор быков, после которого к власти приходят медведи и толкают рынок вниз.

Сделки с трудным началом обычно остаются такими до самого конца. Сначала хлопок подтвердил, что Фред и его система следования за трендом правы. После того как Фред купил, хлопок поднимался все выше с незначительными откатами к красной линии, 13-дневной ЕМА.

Это было похоже на рынок, который двигался под действием фундаментальных факторов. Внезапный недостаток хлопка на рынке, по-видимому, толкнул его вверх. Перемены спроса и предложения происходят по-разному, одни развиваются медленно, оставляя техническому аналитику время на распознание возникающих бычьих моделей, другие случаются внезапно. При нисходящих трендах наблюдается противоположная картина. Бывают и медленные, и резкие скачки предложения либо спады спроса. При резких рынок, словно ударившись головой о потолок, разворачивается и падает. Именно это и произошло с хлопком во время данной сделки.

То, что система Фреда вышла из такого сложного рынка с небольшим ущербом для счета, делает ей честь. После покупки значительно выше зоны стоимости и крупного разворота вниз она выскочила из сделки с минимальными финансовыми потерями. Если система теряет так мало на трудном, очень волатильном рынке, то ее владелец должен в конечном итоге не только выжить, но и добиться успеха.

Трейдинг – очень широкое поле деятельности. Рынков и методов столько, что все познать невозможно. Как врач не может быть экспертом одновременно в хирургии, психиатрии и акушерстве, так и трейдер не может быть экспертом одновременно в фундаментальном анализе, техническом анализе, отраслевом анализе и внутридневной торговле. Успешные люди обычно специализируются в какой-то довольно узкой области, имея общие представления об остальных аспектах своей сферы. Нужно знать свои слабые места и быть достаточно благоразумным, чтобы не лезть туда, где вы слабы.

Зачастую кажется, что системные трейдеры вроде Фреда и дискреционные трейдеры, как я, находятся по разные стороны игрового поля. Фред каждый день часами тестирует системы. С помощью своей любимой механической системы он торгует на двух десятках фьючерсных рынков, и при этом его мало волнует результат отдельно взятой сделки. Он тщательно фиксирует результаты тестирования систем, но у него нет дневника трейдера. Дискреционный трейдер разглядывает свои графики, а потом, приняв решение, глаз не спускает с экрана, чтобы в нужный момент войти в сделку или выйти из нее.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии