«Упрощенец». Все о специальном налоговом режиме для малого бизнеса - Оксана Курбангалеева Страница 12

«Упрощенец». Все о специальном налоговом режиме для малого бизнеса - Оксана Курбангалеева читать онлайн бесплатно

Ознакомительный фрагмент

Поскольку «упрощенцы» признают расходы только после фактической оплаты, заработная плата будет включена в состав расходов после выплаты ее сотрудникам;

• перечислен НДФЛ в бюджет в размере 2000 руб. (платежное поручение № 4 от 01.02.2010).

НДФЛ является часть расходов на оплату труда. Поэтому сумму налога следует отразить в графе 5 раздела I книги учета доходов и расходов;

• перечислен авансовый платеж по страховым взносам на обязательное пенсионное страхование в размере 2380 руб. (платежное поручение № 5 от 01.02.2010).

Указанная сумма включена в состав расходов;

• перечислены страховые взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний в размере 34 руб. (платежное поручение № 6 от 01.02.2010).

Указанная сумма включена в состав расходов;

• из банка получены наличные деньги в размере 19 000 руб. (приходный кассовый ордер № 1 от 01.02.2010).

Операция не отражается в книге учета доходов и расходов;

• выданы денежные средства под отчет на командировочные расходы – 4000 руб. (расходный кассовый ордер № 1 от 01.02.2010).

Операция не отражается в книге учета доходов и расходов;

• из кассы выдана заработная плата в размере 15 000 руб. (расчетная ведомость № 1 от 31.01.2010, расходный кассовый ордер № 2 от 02.02.2010).

Указанную сумму следует включить в состав расходов и отразить в графе 5 книги учета доходов и расходов;

• перечислена предоплата за ксерокс в размере 16 520 руб., в том числе НДС – 2520 руб. (платежное поручение № 7 от 04.02.2010).

Суммы предварительной оплаты в состав расходов не включаются;

• в кассу организации оприходована наличная выручка от реализации товаров (накладная № 2 от 07.02.2010, приходный кассовый ордер № 2 от 07.02.2010) в размере 59 000 руб., в том числе НДС – 9000 руб.

Поскольку товар реализован, организация должна отразить в книге учета доходов и расходов не только сумму полученных доходов, но и величину расходов, связанных с этой реализацией, – стоимость покупных товаров (40 000 руб.).

• выдана материальная помощь работнику в размере 1500 руб. (расходный ордер № 3 от 07.02.2010).

Суммы материальной помощи не включаются в состав расходов и в книге учета доходов и расходов не отражаются;

• начислены проценты по банковскому кредиту в размере 3000 руб. (бухгалтерская справка № 1 от 16.02.2010).

Сумму процентов организация может включить в состав расходов только после фактической оплаты. Поэтому начисленные проценты в книге учета доходов и расходов не отражаются;

• возвращена основная сумма долга по кредитному договору в размере 300 000 руб. и перечислена сумма начисленных процентов в размере 3000 руб. (платежное поручение № 8 от 1 7.02.2010).

В Книге учета доходов и расходов будет отражена только сумма уплаченных процентов;

• утвержден авансовый отчет № 1 от 21.02.2010 сотрудника и его командировочные расходы в размере 3870 руб.

Расходы на командировку отражаются в графе 5 книги учета доходов и расходов;

• остаток подотчетной суммы в размере 130 руб. внесен в кассу организации (приходный кассовый ордер № 8 от 21.02.2010);

• поступила предоплата в счет предстоящей отгрузки товара в размер 14 750 руб. (банковская выписка от 28.02.2010).

Суммы предварительной оплаты включаются в состав доходов организации-«упрощенца» и отражаются в графе 4 книги учета доходов и расходов.

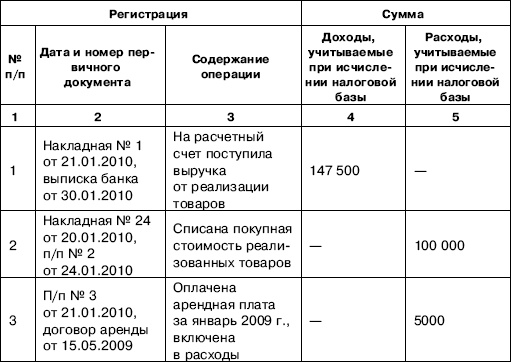

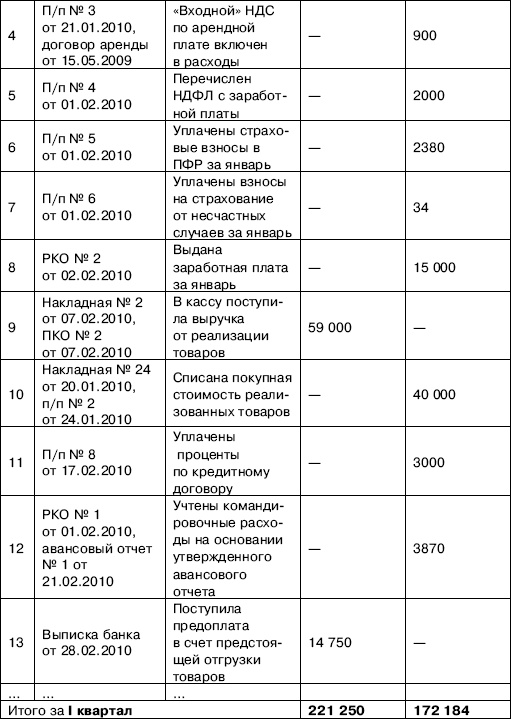

В I квартале таблица раздела I книги учета доходов и расходов была заполнена следующим образом (в таблице приняты сокращения: п/п – платежное поручение; РКО – расчетно-кассовый ордер):

I. Доходы и расходы

Остальные операции в книге учета доходов и расходов отражать не нужно.

Если бы организация использовала другой объект налогообложения

(доходы), то бухгалтер организации заполнял бы только графу 4.

В графе 5 он поставил бы прочерки.

В справке к разделу I рассчитывают налоговую базу по единому налогу за год. Поэтому заполнять ее следует только по итогам налогового периода.

По строке 010 указывают сумму доходов, полученных за год, а по строке 020 – сумму расходов, учитываемых при расчете единого налога. Эти показатели переносят соответственно из итоговой строки граф 4 и 5 четвертой таблицы раздела I.

Ниже отражают разницу между суммой минимального налога, уплаченного по итогам прошлого года, и суммой единого налога, рассчитанного за тот же период (строка 030).

Напомним, что обязанность по уплате минимального налога возникает у «упрощенцев», только если величина единого налога, рассчитанная за налоговый период, окажется меньше суммы минимального налога.

Минимальный налог исчисляется путем умножения величины доходов, полученных «упрощенцем» за налоговый период, на ставку налога в размере 1%. Доходы в этом случае определяются в порядке, установленном ст. 346.15 НК РФ.

В следующем году «упрощенцы» могут учесть разницу между суммой единого налога, начисленного по общим правилам, и суммой уплаченного минимального налога при расчете налоговой базы по единому налогу (п. 6 ст. 346.18 НК РФ).

Для заполнения строки 030 используют данные налоговой декларации по единому налогу за прошлый год. Показатель по этой строке рассчитывается как разница между строками 100 и 080 графы 5 раздела 2 декларации.

Налоговая база по единому налогу за год отражается по строке 040 Справки к разделу I книги учета доходов и расходов. Этот показатель рассчитывают следующим образом:

Строка 040 = Строка 010 – Строка 020 – Строка 030.

Если этот показатель имеет отрицательное значение, то его следует указать по строке 041.

Пример

Организация применяет упрощенную систему налогообложения. В качестве объекта налогообложения организация использует доходы, уменьшенные на величину расходов.

По итогам работы за 2010 г. сумма доходов (графа 4 четвертой таблицы раздела 1) составила 5 897 452 руб., а величина расходов (графа 5) – 5 833 671 руб.

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии