Защита активов и страхование: Что предлагает Швейцария - Марио Мата Страница 10

Защита активов и страхование: Что предлагает Швейцария - Марио Мата читать онлайн бесплатно

Ознакомительный фрагмент

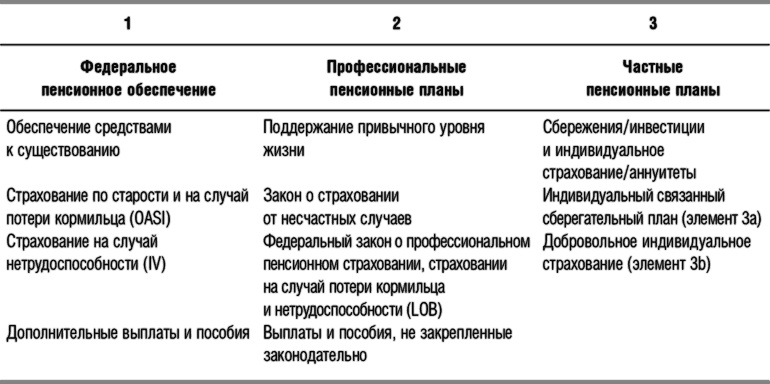

Страхование жизни может быть как индивидуальным, так и коллективным. Полисы страхования жизни, предлагаемые швейцарскими страховыми компаниями, обеспечивают защиту по старости, в случае смерти и потери трудоспособности, являясь неотъемлемой частью системы социального обеспечения, закрепленной в швейцарской конституции (ст. 111). Основу системы составляет пенсионное обеспечение, выплаты при потере кормильца и пособие по нетрудоспособности, предусмотренное в рамках как обязательных, так и добровольных пенсионных планов (табл. 3.1).

Таблица 3.1. Программы пенсионного обеспечения

Каждый, кто живет или работает в Швейцарии, подлежит обязательному страхованию по программам страхования по старости и на случай потери кормильца (OASI), а также страхования на случай нетрудоспособности (IV), которые представляют собой первый элемент швейцарской системы социальной защиты. Кроме того, все, кто работает по найму, в Швейцарии включены в программу социального страхования. Федеральный закон о профессиональном пенсионном страховании, страховании на случай потери кормильца и нетрудоспособности (LOB) устанавливает минимальный размер пособий. Вкупе с Законом о страховании от несчастных случаев он образует второй элемент системы социальной защиты.

Частные лица могут получить дополнительную страховую защиту, выбрав связанный полис страхования жизни (по программе банковских сбережений) или иные виды страховой защиты (третий элемент) и сберегательных программ (страхование жизни, банковские сбережения и т. д.).

Термин «связанный» означает, что, обеспечивая налоговые льготы, такой продукт подчиняется определенным ограничениям. Другими словами, этот тип страхования предусматривает только пенсионные выплаты.

В рамках профессионального пенсионного обеспечения каждый работодатель обязан организовать частную систему страхования и пенсионного обеспечения, причем минимальная сумма страхования предусмотрена федеральным законом. Индивидуальные предприниматели тоже могут заключить договор страхования в рамках профессионального страхового плана.

Индивидуальное страхование жизни позволяет защитить себя от экономических рисков в соответствии с личными потребностями. Идет ли речь об индивидуальных связанных (элемент 3а) или о добровольных (элемент 3b) программах, страховое покрытие определяется характером личных потребностей и учитывает пожелания клиента.

Компании и организации, занимающиеся страхованием жизни, предлагают частным лицам защиту по трем категориям риска:

1) смерть в результате болезни или несчастного случая (пособия в форме выплаты капитала или пенсии лицам, потерявшим кормильца);

2) потеря в результате трудоспособности из-за болезни или несчастного случая (платежи в форме ежедневного пособия или пенсионных выплат, иногда в форме выплаты капитала);

3) преклонный возраст держателя полиса (единовременные выплаты в случае наследования либо временные или пожизненные пенсионные платежи).

Большая часть продуктов, упомянутых в разделе «Основные виды индивидуального страхования» (полисы страхования жизни (элемент 3b) или добровольная несвязанная страховая защита), доступны также по программам связанного страхования (элемент 3а) при условии соблюдения определенных требований налоговых органов.

Смешанное страхование – наиболее распространенная форма пожизненного накопительного страхования, которая предлагает комбинированную страховую защиту по старости и по случаю утери кормильца (т. е. страхование, обеспечивающее сохранение накоплений и выплату пособия в случае смерти застрахованного). Договор страхования заключается на дожитие до определенного возраста или по номинальной стоимости полиса, которая составляет 80 000 CHF и выплачивается вместе с накопленными бонусами или дивидендами по достижении 65 лет. Если застрахованное лицо скончалось до достижения этого возраста, его капитал, включая причитающиеся бонусы, немедленно выплачивается указанным в завещании бенефициариям.

При страховании с пожизненной уплатой взносов страховое вознаграждение выплачивается единовременно или как доход в виде регулярных платежей (выплачивается бенефициарию, если застрахованный умер до истечения срока действия договора страхования). Существует несколько вариантов страховых решений – все зависит от потребностей и пожеланий страхователя (например, срочное страхование жизни с нарастающей или падающей стоимостью). Страховые премии могут быть фиксированными или переменными, т. е. могут периодически пересматриваться (как правило, они пересчитываются ежегодно, учитывая возрастание риска смерти с увеличением возраста застрахованного).

Пенсионные аннуитеты. Вместо единовременной выплаты страхового вознаграждения можно предусмотреть регулярные пенсионные платежи, которые обеспечат страхователю пожизненный доход до конца жизни. Обычно пенсионные аннуитеты дополняются страховой защитой для переживших кормильца иждивенцев. Также можно заключить договор на два лица – выплаты по такому полису получают два страхователя (например, вдова после смерти мужа будет продолжать получать пенсию в полном объеме) – или оговорить, что все внесенные страховые премии, за исключением выплаченных в виде дохода, возмещаются бенефициариям (иждивенцам, пережившим кормильца) без процентов (аннуитет с гарантией возврата денег).

Позаботиться об аннуитете никогда не поздно. Сумма пенсионного дохода, как правило, будет выше, если страхователь как можно позже начнет получать выплаты. При этом подоходным налогом облагается только 40 % самофинансируемого пенсионного дохода.

Страхование доходов на случай нетрудоспособности. Если в случае временной нетрудоспособности по болезни или из-за несчастного случая денежное пособие выплачивается в течение ограниченного срока (речь идет о нетрудоспособности, которая мешает зарабатывать на жизнь и тем самым ведет к потере трудового дохода), страхование доходов на случай окончательной утраты трудоспособности, как правило, обеспечивает компенсационные выплаты до 65 или 63/64 лет (т. е. до начала получения выплат по программе федерального пенсионного обеспечения – страхования по старости и на случай потери кормильца).

Прочие виды страхования. Помимо основных программ страховые компаний предлагают множество других продуктов по страхованию жизни, в том числе:

Жалоба

Напишите нам, и мы в срочном порядке примем меры.

Комментарии